Журнал Стандарт / №09(68) сентябрь 2008

Государственный электронизм

| Ленид Коник |

|

Государственный электронизм

Впервые за последние полтора десятка лет в России снова заговорили о микроэлектронике.

С момента распада СССР отставание от западных стран в этой сфере стало, казалось бы, безнадежным. Однако возникшее в последнее время государственное участие, интерес

частных инвесторов и изменившаяся международная обстановка породили обоснованные надежды на возрождение российской микроэлектроники.

В 2008 году в российской радиоэлектронной отрасли произошел качественный перелом. Государство, которое в течение последних лет декларировало курс на развитие инновационных сфер экономики, стало вкладывать в микроэлектронику реальные деньги. Военный конфликт между Россией и Грузией усилил значимость внутреннего производства интегральных микросхем для создания эффективных систем вооружения. В 2008 году в России был запущен первый современный завод по производству микросхем с топологическим размером 0,18 микрон (мк) по технологии EEPROM, а в 2009 году должны появиться сразу две фабрики, выпускающие чипы по проектным нормам 0,13 мк. Все это позволяет рассчитывать на то, что в среднесрочной перспективе Россия сможет занять значимые позиции на рынке микросхем, заменить импортные электронные компоненты в критических системах на отечественные, а также дать толчок к развитию внутреннего производства бытовой электроники и других массовых высокотехнологичных продуктов.

В советское время катализатором развития отечественной микроэлектронной промышленности был военно-промышленный комплекс: на него приходилось 70-75% всех разработок электронной промышленности. Использование отечественных микросхем позволяло создавать системы вооружения, которые были лучше защищены от подавления западными странами. Кроме того, это диктовалось объективными реалиями: импорт высокотехнологичной продукции для СССР был перекрыт - за этим следил Координационный комитет по экспортному контролю (COCOM), в который входили 17 западных стран во главе с США. "СССР был единственной страной в мире, которая обеспечивала военную технику полностью собственными системами управления. Закупить оборудование за рубежом было невозможно", - отмечает директор ФГУП "КБ полупроводникового машиностроения" Александр Шокин. Отсутствие импорта бытовой техники также давало возможность развития электронной отрасли: в 80-е годы ХХ века в Советском Союзе ежегодно выпускалось около 12 млн телевизоров и 10 млн радиоприемников, и все они комплектовались преимущественно отечественными микросхемами.

За последние 15 лет, после краха СССР, произошел существенный технологический разрыв. Резкое сокращение объема военных закупок без компенсирующего увеличения гражданских заказов привело электронную отрасль, технологии которой рассчитаны на массовое производство, в состояние кризиса. Объемы производства за период с 1990 по 2006 годы снизился почти в 8 раз, затраты на научно-исследовательские и опытно-конструкторские работы (НИОКР) уменьшились в 6,5 раза, а инвестиции в отрасль за этот же период сократились в 45 раз.

В этой ситуации в Россию хлынул поток импортной бытовой электроники, что больно ударило по локальным производителям. "К 2006 году мы отставали по микроэлектронике на целых четыре поколения от мирового уровня, то есть лет на двадцать. В советское время отставание также имело место, но не было столь катастрофичным", - отмечает Юрий Борисов, заместитель министра промышленности и торговли РФ, который курирует электронную отрасль в стране. В 1998 году российская промышленная микроэлектроника начала серийный выпуск микросхем с топологическими размерами 0,8 мк. Но этого было недостаточно: зарубежные фирмы к этому моменту уже массово переходили на уровень 0,35 мк и ниже. В 2006 году уровень российской микроэлектроники так и остался на 0,8 мк ("Микрон", "Ангстрем", а также "Интеграл" в Минске), а передовые фабрики в мире работали на 0,13-0,09 мк (130-90 нм).

Ассоциация Semiconductor Industry Association оценила объем мирового рынка полупроводников в 2007 году в $255,6 млрд (что означает рост на 3,2% по сравнению с 2006 годом). По расчетам Анатолия Дудникова, руководителя московского филиала французской фирмы STMicroelectronics (она входит в пятерку крупнейших мировых производителей полупроводниковых приборов), на Россию приходится около 0,5% глобального рынка микросхем (то есть примерно $1,25 млрд в год). "Сегодня в России при выпуске военной и специальной продукции используется 65% импортной и только 35% отечественной электронно-компонентной базы, а в производстве радиоаппаратуры массового производства - 90% и 10% соответственно", - говорится в одном из последних квартальных отчетов ОАО "Ангстрем".

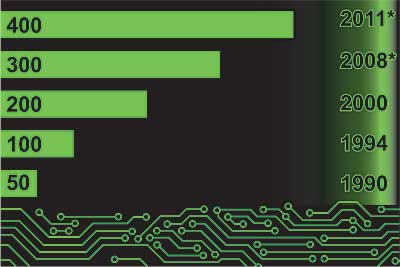

Между тем среди задач федеральной целевой программы "Развитие электронной компонентной базы и радиоэлектроники" на 2008-2015 годы, которая была утверждена российским правительством 26 ноября 2007 года, декларируется увеличение объема продаж изделий электронной компонентной базы и радиоэлектронной продукции до 130 млрд руб. в 2011 году и 300 млрд руб. - в 2015 году (или, в долларовом эквиваленте, $5,2 млрд и $12 млрд соответственно). Правда, это позволит лишь немного увеличить рыночную долю в мировом масштабе. Аналитическая компания IC Insights предсказывает, что мировой рынок полупроводников в 2011 году достигнет уровня $400 млрд, то есть доля России даже при достижении планов составит 1,3%. Но с точки зрения абсолютных показателей, Россия поставила перед собой амбициозную задачу: в 4 раза увеличить объем микроэлектронного производства в четырехлетний срок и почти в 10 раз - за ближайшие 8 лет.

Надежды России на резкий рост в производстве микроэлектронной продукции во многом связаны с двумя современными заводами, которые создают в подмосковном Зеленограде компании "Микрон" и "Ангстрем". Первый запустил фабрику по производству микросхем с топологическим размером 0,18 мк, а через год внедрит и проектные нормы 0,13 мк. "Ангстрем" в конце 2009 года планирует запустить завод по производству микросхем с топологическим уровнем 0,13 мк, а вслед за этим перейти на проектные нормы 0,09 мк. Подробнее об этих проектах см. далее в этом номере.

Кому микросхему?

Очевидно, что создать современные заводы по выпуску микросхем - это лишь половина дела. Не менее важно найти им сбыт. "Уникальная особенность микроэлектроники в том, что доходы и прибыли получаются не в результате выпуска микросхем, а в других отраслях, которые используют микросхемы", - отмечает Александр Шокин из "КБ полупроводникового машиностроения".

С одной стороны, российский рынок явно перспективен: ежегодные темпы роста потребления продукции микроэлектроники в стране составляют 20-22%, что выше среднемирового показателя, не превышающего 11%. Объем продаж электронных компонентов на российском рынке за последние 8 лет увеличился в 3 раза. Но при ближайшем рассмотрении становится ясно, что доминируют на этом рынке иностранцы. Это наглядно иллюстрирует информация из последнего квартального отчета ОАО "Ангстрем": "Ситуация на российском рынке пока складывается в пользу европейских, азиатских и американских производителей, которые в совокупности поставляют нам около 90% всей микроэлектронной продукции. "Ангстрем" сумел значительно расширить сферу присутствия на внутреннем рынке России и в настоящее время имеет долю более 1,1%".

В отличие от Китая, где миллионы микросхем, выпускаемых местными заводами, используют многочисленные китайские производители бытовой электроники, в России не делаются ни телевизоры, ни мобильные телефоны, ни иные массовые электронные продукты. Это автоматически создает для отечественных заводов проблему сбыта микросхем. "Микрон" решает эту задачу путем поиска отдельных ниш сбыта. Пока он нашел 3-4 ниши, в которых востребована технология 0,18 мк: производство SIM-карт для сетей мобильной связи, банковские карты, системы радиочастотной идентификации (RFID), используемые для создания бесконтактных транспортных билетов, биометрические загранпаспорта и иные документы, а также цифровое телевидение (последняя существует лишь на бумаге, так как четкая программа цифровизации российского ТВ до сих пор отсутствует).

Однако эти ниши не обеспечивают загрузку существующих у "Микрона" мощностей даже наполовину. По прогнозам генерального директора ОАО "НИИМЭ и Микрон" Геннадия Красникова, в этом году "Микрон" зарабатывает $160 млн на производстве SIM-карт (3,5 млн шт. в месяц) и бесконтактных транспортных билетов (25 млн шт. в месяц), и еще около $6 млн планирует получить в 2009 году на биометрических загранпаспортах. "Мы планируем уже на первом этапе производить 1500 пластин в месяц, а одна пластина - это, например, 2000 чипов для загранпаспортов. Потребности России составляют 2-4 млн электронных паспортов в год", - приводит пример Геннадий Красников. Иными словами, "Микрон" может удовлетворить годовую государственную потребность в электронных загранпаспортах всего за месяц. Между тем на втором этапе "Микрон" будет способен выпускать по 3000 пластин в месяц. Поэтому Геннадий Красников призывает государство создавать программы, которые обеспечат гарантированный рынок сбыта микросхем, например, оснастить чипами не только загранпаспорта, но и водительские удостоверения, и общегражданские паспорта, и другие документы.

Алексей Комков, гендиректор российского представительства Cadence Design Systems, Inc. (эта американская фирма поставляет системы автоматизированного проектирования для разработки микросхем), развивает идею Геннадия Красникова: "Существуют рынки, которые контролируются государством: электронные паспорта, ГЛОНАСС, телевидение высокой четкости. Кого туда пускать - решает государство, и тут должна быть поддержка российских компаний. Наработав в таких сферах опыт, технологии, продукты, эти компании смогут конкурировать с западными поставщиками и на потребительских рынках, где государственное влияние не так сильно".

Государева рука

"На какой рынок ориентированы российские микроэлектронные предприятия, если они построят заводы? - вопрошает Анатолий Дудников из STMicroelectronics. - Участие государства будет крайне важным для таких предприятий. Развитые рынки в США и Азии создавались при прямом участии государства. Китай вложил огромные ресурсы в покупку западных технологий, а потом - привлек западных профессионалов и обучил своих специалистов. Без целевых инвестиций в эту отрасль технологический прорыв невозможен".

Генеральный директор концерна "Ангстрем" Всеволод Вуколов также делает ставку на государственную политику, но в ином разрезе. "Создать российский мобильный телефон - это ложная задача, - говорит он. - Вместо этого нужно входить в кооперацию. Если тот или иной западный вендор, будь то производитель компьютеров или телевизоров, хочет попасть на российский рынок, нужно ставить ему условие - привлекать в кооперацию российских производителей микросхем, чтобы в конечной импортной продукции были и российские составляющие". "Ангстрем" планирует в 2010-2011 годах выйти на проектную мощность и выпускать по 15 тыс. пластин в месяц (для выхода на самоокупаемость он должен ежемесячно производить 5800 пластин). Всеволод Вуколов уверен в возможности выхода и на международный рынок: "Даже старые технологии, существующие на "Ангстреме", - пластины 100 мм и 150 мм - находят спрос за рубежом. Поэтому как только заработает наша новая фабрика, мы ожидаем зарубежных заказов и на ее продукцию. "Ангстрем" надеется занять значительное место в мировом разделении труда". По словам главы концерна "Ангстрем", предприятие намерено повышать "капитализацию чипа". "Есть пластины ценой $1500, но существуют и те, что стоят $15 тыс., - говорит он. - Мы будем ориентироваться на более наукоемкие и дорогие продукты. Конкурировать с китайцами "Ангстрем" не будет - мы найдем новые ниши".

Директор Института информатики Московского государственного института радиотехники, электроники и автоматики (МИРЭА) Юрий Фетисов подчеркивает: "Государство должно вкладывать в микроэлектронику больше денег, так как это - стратегическая отрасль". И вложения - причем крупные - уже делаются. Полностью государственный Внешэкономбанк выдал "Ангстрему" кредит на 815 млн евро. Правда, Всеволод Вуколов артикулирует: "Мы не используем бюджетные деньги, а кредит в ВЭБе взяли под высокий рыночный процент. От правительства мы получили политическую поддержку - оно помогло нам с получением кредита". Но участники рынка отмечают, что эта помощь является более чем ценной: залогом по кредиту выступают 100% акций ОАО "Ангстрем-Т", единственный актив которого - реконструируемое здание завода в Зеленограде и приобретенное оборудование. Заместитель председателя правления Внешэкономбанка Анатолий Балло говорит: "Проект, который реализует "Ангстрем-Т", направлен на развитие отечественной электронной промышленности. Ее продукция способна внести существенный вклад в ускорение развития всех высокотехнологичных отраслей, а также обеспечить существенное повышение ВВП страны".

Сравнимую по сумме помощь от государства получил и "Микрон" (точнее - его акционер "Ситроникс" и контролирующая последний АФК "Система"). В конце августа 2008 года премьер-министр России Владимир Путин подписал правительственное постановление о выделении средств на запланированное "Ситрониксом" строительство в Зеленограде фабрики по производству микросхем с топологическим размером 0,045-0,065 мк. Государство готово принять участие в проекте и привлекает средства из Инвестиционного фонда РФ в размере 26,923 млрд руб. (то есть более $1 млрд). Получателем средств станет отдельная компания - ОАО "Ситроникс-нанотехнологии" ("Ситроникс-НТ"), которая, как и "Ангстрем-Т", возьмет на себя строительство нового завода. Сейчас "Система" контролирует 80% акций "Ситроникс-НТ", а "Ситроникс" - 20%. По словам Геннадия Красникова, для получения государственных инвестиций в ближайшее время "Ситроникс-НТ" проведет дополнительную эмиссию, после размещения которой государство получит 46% его уставного капитала, а остальные акции распределятся между АФК "Система" (43%) и "Ситрониксом" (11%). Ранее межведомственная комиссия оценила проект "Ситроникс-НТ" в 58,427 млрд руб., таким образом, "Система" и "Ситроникс" со своей стороны вложат в него почти $1,3 млрд.

Идею такого партнерства частных инвесторов и государства поддерживает замминистра Юрий Борисов. "В тех предприятиях, где собственность государственная, финансирование НИОКР и технические перевооружения ложатся на государство. Где активы частные - там уместно частно-государственное партнерство. Оно подразумевает, что государство четко определяет свою заинтересованность в той или иной продукции, посылая тем самым сигнал инвестору", - говорит Юрий Борисов. Он также напоминает, что согласно ФЦП "Развитие электронной компонентной базы и радиоэлектроники", до 2015 года в отрасль будет направлено 110 млрд руб. (что равно $4,4 млрд) бюджетных денег, из которых 60% будет направлено на НИОКР, а 40% - на капстроительство и реконструкцию производств. Из заложенных в ФЦП бюджетных ассигнований до конца текущего года будет выделено 5,5 млрд руб.

"Ангстрем" считает, что прямых инвестиций со стороны государства недостаточно. По словам директора по связям с общественностью концерна "Ангстрем" Дмитрия Знаменского, предприятие разработало целый перечень предложений, который вскоре направит в правительство. Инициативы "Ангстрема" лежат в нескольких плоскостях. В сфере таможенно-тарифного регулирования он предлагает введение нулевой процентной ставки ввозных пошлин на материалы и комплектующие, используемые при производстве электронно-компонентной базы, а также обнуление таможенной ставки на ввоз не производимого в РФ инженерного оборудования, необходимого для создания инфраструктуры производства. "Ангстрем" также предлагает государству субсидировать процентные ставки по инвестиционным кредитам и кредитам для предприятий электронной промышленности, которые направлены на приобретение сырья и материалов. В области социально-кадровой политики зеленоградское предприятие призывает давать отсрочку от службы в армии тем, кто работает на производстве электронно-компонентной базы. Кроме того, "Ангстрем" подготовил дополнения и корректировки в ФЦП "Развитие электронно-компонентной базы" - концерн предлагает ввести новые разделы, которые касаются транспорта, медицины, жилищно-коммунального хозяйства. "Речь идет о сумме в 3 млрд руб. на 3 года (2008-2010), и касается это выпуска различных контролирующих устройств", - детализирует Дмитрий Знаменский.

Интеллектуальный дизайн

Но создание заводов по выпуску микросхем - еще не гарантия успешного вхождения в мировой рынок полупроводников. Заместитель директора по науке ФГУП "Субмикрон" Вячеслав Гришин подчеркивает, что электроника на определенном этапе разделилась на два направления - дизайн-центры и фабрики. Дизайн-центры (их еще называют fabless, указывая на отсутствие в их руках производственных мощностей) разрабатывают микросхемы, которые потом выпускают фабрики, поэтому значимость обоих бизнесов сравнима.

Ярослав Петричкович, директор ГУП НПЦ "Элвис" - одного из крупнейших в России дизайн-центров, - считает ошибкой попытки составить конкуренцию заводам по производству микросхем из Юго-Восточной Азии в режиме обычного FOUNDRY. "Все эти фабрики загружают заказами фирмы - разработчики из США. Эти fabless-компании зарабатывают сотни процентов прибыли, а китайские и тайваньские заводы живут с маржой 5-10%. Около 80% всех мировых fabless-компаний расположены в Соединенных Штатах, а вовсе не в странах Азии, и почти вся топ-номенклатура микросхем в мире разработана американцами", - говорит Ярослав Петричкович. Поэтому он считает, что если Россия хочет добиться успеха на мировом рынке, она должна делать соразмерные вложениям в заводы инвестиции в дизайн микросхем, причем именно в сложные микро-схемы и серьезные аппаратные разработки. "Сейчас на полупроводниковом рынке работают и имеют шанс выжить только бизнесы с горизонтом планирования 10-15 лет. Все остальное давно "съели китайские крысы", - утверждает директор "Элвиса". - Произвести микросхему можно и в Китае, а вот разрабатывать ее нужно в России".

"Ангстрем" и "Микрон" отдают отчет в важности дизайн-центров. Глава концерна "Ангстрем" Всеволод Вуколов сообщил "Стандарту": "Вместе с фабрикой мы создаем крупный дизайн-центр. И больше внимания мы уделяем не заводу, а именно дизайн-центру". По его словам, "Ангстрем" хочет объединить вокруг себя российских разработчиков микросхем и ведет переговоры с 20 fabless-компаниями, а пять дизайн-центров уже изъявили желание присоединиться к проекту. "Наши инвестиции в дизайн интегральных схем будут серьезными - это сотни миллионов евро", - делится планами Всеволод Вуколов. "Микрон" также создает новый дизайн-центр в Воронеже, на базе 100%-ной "дочки" "Воронежский завод полупроводниковых приборов - Микрон", который дополнит существующий у него дизайн-центр в Зеленограде. "Традиционно "Микрон" имел собственный дизайн микросхем, - рассказал Геннадий Красников. - Мы ежегодно разрабатываем десятки интегральных схем, которые идут в производство". При этом глава "Микрона" полагает, что создать дизайн-центр проще, чем завод - так как первый может работать удаленно (например, из Воронежа). Для существующего производства 0,18 мк в 2007 году "Микрон" подписал договоры о сотрудничестве с 20 дизайн-центрами.

Создание дизайн-центров запланировано и на государственном уровне. В Стратегии развития радиоэлектронной отрасли до 2015 года к этому сроку запланировано создание 37 дизайн-центров. Один из ключевых авторов Стратегии Юрий Борисов говорит: "Дизайн-центры - это островки компетенции, занятые разработкой новых идей и продуктов. В каждом из них работает в среднем по 50 человек. Здесь на начальном этапе самые большие затраты: помимо строительных, это закупка современных систем автоматизированного проектирования (САПР). Мы уже сейчас видим, что заложенные в Стратегии до 2015 года 37 дизайн-центров - это явно мало. У японцев их около 250. Думаю, мы по ходу дела пересмотрим цифру и поставим ориентир около 100 дизайн-центров".

Алексей Комков из Cadence, которая поставляет САПР разработчикам микросхем, делится наблюдениями: "Мы видим радикальное изменение рынка - 3 года назад спрос на наши САПР для разработки микросхем в России был минимальным, а сейчас российские компании покупают не только лицензии, но и техподдержку, и экспертизу. Во многом потому, что государство создает 37 дизайн-центров по стране, и позитивная динамика, безусловно, присутствует".

Планы создания крупного дизайн-центра вынашивает и ОАО "Российская электроника". Этот полностью подконтрольный государству холдинг аккумулирует пакеты акций трех десятков НИИ и предприятий радиоэлектронной отрасли. В частности, "Российской электронике" принадлежит по 25% акций ОАО "Ангстрем" и дизайн-центра "Ангстрем-М", 45,12% голосующих акций петербургского ОАО "Светлана", 100% уставного капитала зеленоградского ОАО "Логика" и др. В 2006 году "Российская электроника" запустила проект "Национальная фаблесс-компания", который призван "объединить научный потенциал, накопленный участниками холдинга и другими организациями, для создания новых интегральных схем, востребованных на мировом и российском рынках".

Проект разбит на три этапа. Первый этап - создание в Московском государственном институте электронной техники (МИЭТ) Центра коллективного пользования, который обладает производственными возможностями по изготовлению фотошаблонов с проектной нормой 0,5-0,35 мк. По данным генерального директора ОАО "Российская электроника" Василия Марютина, этот проект завершен в 2006 году. Второй этап предполагает создание ЗАО "Центр фотошаблонов", которое обеспечит Центр коллективного пользования заказами, организует защиту интеллектуальной собственности и ее коммерциализацию, а также запустит в эксплуатацию технологическую линию по производству фотошаблонов с проектной нормой от 500 нм до 350 нм. Третий этап - организация производства фотошаблонов с проектными нормами 0,13-0,09 мк. Василий Марютин сообщил, что партнерами проекта являются МИЭТ, ОАО "Зеленоградский инновационно-технологический центр", ОАО "НИИМЭ и завод Микрон", Cadence, Compugraphics, Synopsys, Leica и Zeiss.

Пресс-служба "Микрона" подтвердила корреспонденту "Стандарта" заинтересованность в появлении "Национальной фаблесс-компании": "Мы заинтересованы в развитии такого проекта в России, поскольку сейчас для линейки 0,18 мк мы вынуждены заказывать маски за рубежом. Наше участие в проекте включает формирование технических требований к фотошаблонам для норм 0,18-0,13 мк, а финансовая поддержка проекта осуществляется в рамках ФЦП "Развитие электронной компонентной базы и радиоэлектроники". Чем больше смежных с микроэлектроникой производств будет открыто в России, тем конкурентоспособнее и надежнее будет наша продукция".

Кратность роста объема мирового рынка полупроводников, $ млрд

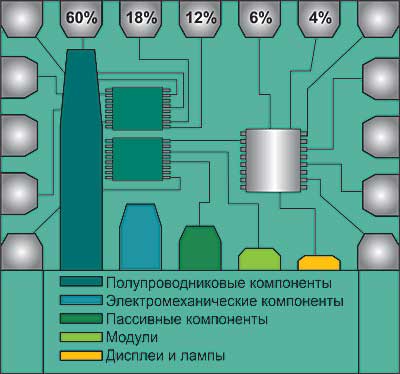

Распределение рынка электронных компонентов по группам

продукции в 2007 г.

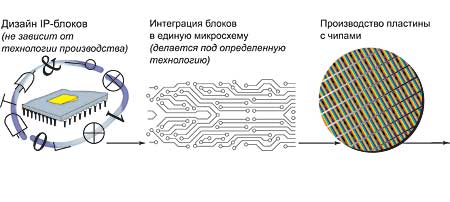

Цепочка производства микросхемы

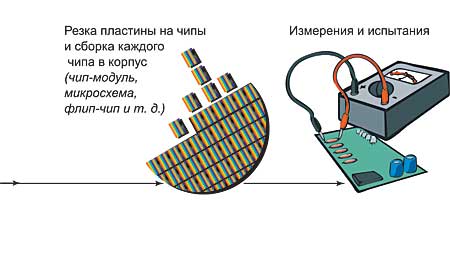

Распределение российского рынка электронных компонентов по отраслям потребления в 2007 г.

Справка

В мире существует три типа микроэлектронных компаний:

- Integrated Design Manufacturer (IDM) - фирмы, которые занимаются и дизайном микросхем, и их производством на собственных заводах. Продукт IDM-компании - микросхемы. Примеры - Intel, IBM, AMD (все - США), STMicro-electronics (Франция, зарегистрирована в Нидерландах, штаб-квартира - в Швейцарии).

- Foundry - фирмы, занимающиеся исключительно производством микросхем, по стороннему заказу (собственных микросхем не производят). Продукт foundry-компании - услуга по производству, чаще всего по заказу fabless-компаний. Примеры - Taiwan Semi-conductor Manufacturing Company Ltd (TSMC), United Microelectronics Corporation (UMC), обе - Тайвань.

- Fabless - фирмы, которые занимаются только дизайном и продажей микросхем и не имеют своих производственных мощностей (размещают заказ на сторонних фабриках). Продукт fabless-компании - микросхемы. Примеры - Qualcomm Inc., Broadcom Corporation, Emblaze Semiconductor, RMI Corporation, Nvidia Corporation (все - США), MediaTek Inc. (Тайвань).

Справка

Во всем мире на рынке полупроводниковых компонентов действуют около 300 компаний, которые выпускают конечную продукцию. На первую десятку компаний приходится 40-50% всего объема рынка, а остальные 290 фирм являются узкоспециализированными и доля каждой из них - менее 0,5%. Из первой десятки только Intel обладает несколькими десятками процентов рынка, а рыночная доля остальных девяти компаний колеблется в пределах 5-15%. Лидеры либо работают в массовом сегменте (таком, как микропроцессоры и память), либо имеют широкий ассортимент электронных компонентов (для автопрома, промышленной электроники, систем безопасности, смарт-карт). Остальные игроки рынка микроэлектроники являются поставщиками решений для нишевых рынков. Ярким примером служат Китай и страны Юго-Восточной Азии, где есть множество производителей микроэлектронной продукции, сфокусированных на специализированных продуктах (высоковольтные транзисторы, силовые приборы и прочее).

.jpg)